EL MERCADO CREDITICIO-INMOBILIARIO EN ESPAÑA (burbuja-dos)

Por: Francisco Parra Rodríguez Doctor en Economía Aplicada Ex-Profesor de la UNED Miembro de coisva Figura.2

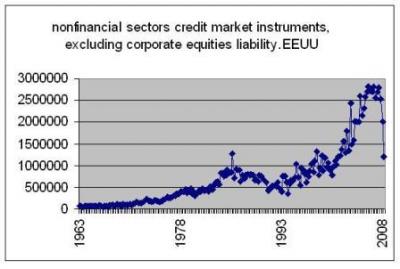

Álvarez N. y Medialdea B. (2009) describen lo ocurrido en los mercados financieros entre el 2000-2001 cuando pincho la burbuja bursátil de las “puntocom” y el verano del 2007 cuando estalló la burbuja de las subprime: “…El pinchazo de la burbuja bursátil que tuvo lugar en los años 2000-2001… determinó que una parte muy importante de los inversores comenzasen a buscar valores refugio en el sector de la vivienda. A esto se unió el enorme exceso de liquidez en busca de rentabilidad que caracteriza a la economía mundial durante las últimas décadas, y que se ha traducido desde 2001 en adelante en una enorme propensión de los bancos a otorgar créditos fáciles a hogares y empresas. Los reducidos tipos de interés existentes entre 2000 y 2004 … terminaron de impulsar definitivamente la dinámica especulativa de los inversores y el sobreendeudamiento de los hogares asalariados en el mercado inmobiliario, particularmente en economías como la norteamericana, la británica o la española….Así, al pinchazo de la burbuja bursátil de 2000-2001 le siguió la formación de una nueva burbuja especulativa, de nuevo a escala internacional, pero esta vez basada en …la vivienda… La burbuja inmobiliaria originó un importante incremento de la actividad constructora e inmobiliaria, y su estallido debería haber producido una caída de los precios de la vivienda y una reducción de la actividad constructora, el carácter global y financiero de la crisis, sin embargo, es consecuencia de la evolución de la burbuja en los EEUU: “En EE UU la burbuja inmobiliaria y la dinámica de sobreendeudamiento de los hogares alcanzó una dimensión espectacular: los bancos canalizan su exceso de liquidez hacia la concesión masiva de créditos, incluyendo créditos hipotecarios a hogares de muy escasos recursos y sin activos. Estas hipotecas de alto riesgo…eran avaladas por el propio valor de las viviendas compradas, que no hacían sino revalorizarse fruto de la dinámica especulativa existente en el mercado de la vivienda…. Si en 2000 las hipotecas de alto riesgo se situaban en torno al 10% de los nuevos créditos que daban los bancos norteamericanos, en 2006 ese porcentaje se había duplicado. Los bancos que han otorgaron dichos créditos hipotecarios no los mantuvieron en sus carteras, “…sino que los han vendido a otros intermediarios financieros, básicamente a la banca de inversión de Wall Street. A su vez, los grandes bancos de inversión norteamericanos (Morgan Stanley, Goldman Sachs, Merril Lynch, Lehman Brothers, Bear Stearns, etc.) procedieron a titularizar estos créditos hipotecarios: fueron “empaquetados” en bloques –según distintos tramos de riesgo– dando lugar a emisiones de bonos de deuda (los llamados CDO, acrónimo de Collateralized Debt Obligation). De este modo, los bonos CDO, que se lanzaron al mercado con la apariencia de productos financieros sofisticados, rentables y seguros, no son más que hipotecas de alto riesgo mezcladas con otras de bajo riesgo como respaldo…. La pirámide de titularizaciones y especulación sobre la base de las hipotecas no se quedó ahí. La venta de los bonos CDO infla a su vez un proceso especulativo en los mercados de derivados: los inversores financieros (fondos de pensiones, fondos de inversión, bancos internacionales, etc.) compran los CDO con un importante grado de apalancamiento para potenciar la rentabilidad …. Y para cubrirse del riesgo, generaron a su vez títulos derivados sobre los CDO, como por ejemplo los CDS (Credit Default Swaps), seguros financieros que permitía a los inversores intercambiar y diseminar el riesgo. El pago de los CDO y CDS, dependían, en última instancia, del pago mensual de las hipotecas por parte de millones de hogares norteamericanos. “Así, cuando estalla la burbuja inmobiliaria y aumenta la tasa de morosidad, … estos títulos se desvalorizan rápidamente,…las entidades financieras que los tienen o que habían negociado sobre ellos en los mercados de derivados, empiezan a tener graves problemas de liquidez e incluso de solvencia (Northern Rock, Lehman Brothers, Freddie Mac, Fannie Mae, Fortis, Hypo Real Estate, la aseguradora AIG, etc.) y el castillo de naipes se desploma en apenas unas semanas. La dimensión del colapso financiero es brutal: no olvidemos que quiebran grandes bancos del sistema financiero mundial, algo inédito. Y que otros no lo hacen sólo gracias al rescate público. El Banco de Inglaterra ha cifrado en casi tres billones de dólares las pérdidas financieras. La magnitud es tal, que la crisis no ha tardado en traspasar las fronteras financieras para golpear con dureza la economía real de las potencias mundiales. Los problemas de liquidez de las entidades financieras y, especialmente, el hecho de que éstas desconozcan la magnitud de las pérdidas en los balances del resto de entidades, ha resultado en una drástica restricción del crédito: los bancos dedican su liquidez a solucionar los agujeros en sus balances y, aquellos que tienen situaciones solventes, no se atreven a prestar a otros bancos en los mercados interbancarios, ni a empresas o consumidores. El colapso crediticio … comienza a bloquear el comercio, la inversión empresarial y el consumo, cortocircuitando con ello la producción económica. Por eso los sectores económicos que además de depender del crédito para su funcionamiento también dependen de él porque alimenta la demanda de sus productos, se ven especialmente afectados. Es el caso del sector automovilístico, que además es clave dentro de la estructura industrial española, y que viene registrando caídas de ventas espectaculares (del 40% en octubre de 2008 respecto al mismo mes de 2007). Es evidente que en España, la burbuja inmobiliaria, y las consecuencias que sobre los sectores industriales en los que su economía está especializada, originan los problemas de liquidez global, están incidiendo intensamente sobre la producción y el empleo y van a provocar que la vuelta a una actividad económica “normal” presente mayores dificultades que en otras economías occidentales. Sin embargo, el proceso que ha atravesado España tiene matices propios; por un lado el elevado desarrollo de la construcción en esta década, y por otro los efectos de la restricción crediticia, en un mercado financiero que, exceptuando los problemas puntuales de alguna caja de ahorros, ha salido reforzado tras la crisis. Por ello, conviene profundizar en el proceso de relaciones que se dan en los mercados crediticios e inmobiliarios y las consecuencias que estas relaciones originan en los indicadores de crecimiento económico y bienestar. En España como se verá los problemas de la construcción dada la vinculación de este sector con los mercados financieros locales, dejan de tener un carácter sectorial y se extienden al resto de los sectores económicos, al condicionar la evolución del crédito, y este proceso probablemente se hubiera originado en ausencia de la crisis de las “subprime”

0 comentarios