EL MERCADO CREDITICIO-INMOBILIARIO EN ESPAÑA (cinco)

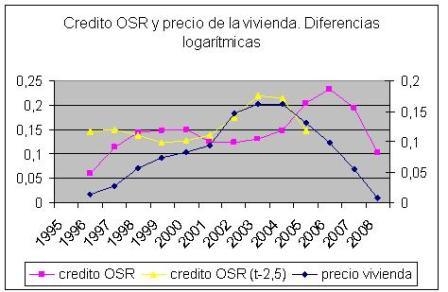

En la figura nº5 se han representado los crecimientos logarítmicos de las series del PIB nominal, de la FBCF en construcción (http://www.ine.es/jaxi/menu.do?type=pcaxis&path=%2Ft35%2Fp009&file=inebase&L=0)

y del crédito OSR.

Figura nº5

A pesar de los problemas de la existencia de datos atípicos derivadas de un deficiente enlace de las series de contabilidad nacional de la base 2000 y base 1986 que se manifiestan sobre todo en el 2005 en los crecimientos del PIB pm y Crédito OSR, no cabe duda de que el crédito nominal ha venido evolucionando en sintonía con el PIB, en particular con la FBCF (inversión) de construcción desde 1971, año en que se inicia la base 1986 de la CNE del INE. La elevación del crédito por encima de las necesidades de la producción real se inicia como se puede apreciar a partir del año 2002. Es el periodo de crédito barato se utilizó para financiar las transmisiones de vivienda y posiblemente la adquisición de otro equipo mediante ampliaciones del crédito hipotecario por encima del valor de la vivienda.

En la representación gráfica también se aprecia como la restricción crediticia afectó de forma importante a este apartado de la FBC nacional a partir del 2007, y a la evolución del PIB. Por otro lado, se puede comprobar como en los periodos en los que el crédito bancario ha sido más expansivo, los tipos de interés nominales se han mantenido por debajo del crecimiento del PIB y que la restricción de crédito se asocia a su vez a los incrementos del tipo de interés que iniciaron a partir del 2006[1]. Parece, pues, evidente que en España los elevados tipos de interés restringen el crecimiento del crédito, en tanto que los bajos tipos de interés lo animan, pero por sus efectos sobre la demanda de crédito, en el sentido de que los altos tipos reducen la demanda de crédito en tanto que los bajos la elevan, sin que el sistema financiera haga nada para actuar en sentido contrario como sería de esperar: a menor rentabilidad “relativa” de las operaciones bancarias menor crédito ó viceversa.

[1] La estadística actual no permite establecer una comparativa entre la evolución del crédito y la tasa de crecimiento económico y tipo de interés, ya que no existe un deflactor razonable para el crédito bancario y tipo de interés, de manera que de utilizar el deflactor del PIB para deflactar ambas series, conduciría al mismo resultado que el que venimos analizando con los datos nominales del PIB.

0 comentarios